导读:近年来,汽车行业在“电动化、智能化、网联化、共享化”等新四化方面持续演进,特别是随着新能源车市场的不断超预期发展,带动了车载显示屏需求持续增长。

在新能源汽车的新四化的推动下,为了满足车辆用户对信息交互、娱乐、安全等功能的体验需求,车载显示市场不仅保持持续高速增长的市场趋势,而且多屏、大屏、高清趋势更加明显。从特斯拉率先在汽车上使用了大触摸中控屏开始,车载显示屏就开始迎来了一系列革新。

众所周知,车载显示屏作为新能源汽车“人机交互”功能的核心器件,除了状态显示外还具备驾驶辅助、操控、娱乐等功能。从特斯拉率先在汽车上使用了大触摸式的中控屏起,车载显示屏就开始迎来了一系列革新。

一、深天马车载面板供不应求,330亿元新建产线加码车载显示

近日,深天马召开了2021年度股东大会,董事长彭旭辉在会上指出,面对车载显示市场,深天马还是非常有竞争力的,无论是新能源汽车还是传统汽车,对于屏的数量以及面积都保持增长,在这一块市场,公司从2020年第2季度开始到现在一直都保持着全球出货量第一的地位。

“深天马在车载显示方面会继续加大资源的倾斜和投入,最大限度的满足车载客户的订单需求。一些非晶硅的产能,包括LTPS产能,目前都在往车载应用上去转移,以支撑我们车载显示产能的满产满销。” 彭旭辉在股东大会上说道。

事实确实如此,为了进一步巩固公司在车载显示方面的领先地位,近日深天马豪掷330亿元拟投建8.6代LCD新产线。公告显示,该产线是一条月加工2250mm×2600mm 玻璃基板12万张的第8.6代新型显示面板生产线,主要应用于车载显示和IT显示领域。本项目将与公司现有产线形成互补,加大规模优势和成本优势,将强化公司在车载显示业务的机会抓取能力和产品竞争力,保持车载业务的领先地位。

据了解,深天马从上世纪90年代就已经开始布局车载显示面板,目前已在车载显示市场耕耘20多年,拥有从车载研发、制造、质量、营销、供应链管理等方面的专业团队,打造了具有强竞争实力的车载专业体系能力,并持续进行全方位的整体系统性能力的优化。目前,公司TFT车载显示出货量保持全球第一,头部优势明显。

深天马表示,公司车载客户资源已涵盖了中系、欧系、美系、日系、韩系等各大车厂,全球国际客户(Top24Tier1)覆盖率达92%,中国自主品牌(Top10)覆盖率100%,同时公司目前也在积极助力新能源品牌客户的主力量产车型的显示解决方案需求。

二、车载面板行业竞争充分,尚未分出胜负

随着汽车智能化的演进,车载显示面板向着大屏化、多屏化的趋势发展。据了解,当前一辆车的显示屏主要包括中控显示屏、仪表盘、抬头显示屏、后视镜显示屏、副驾驶及后座娱乐显示屏、A柱显示屏(侧视屏)、车厢内显示屏等多种类型。

资料来源:方正证券研究所

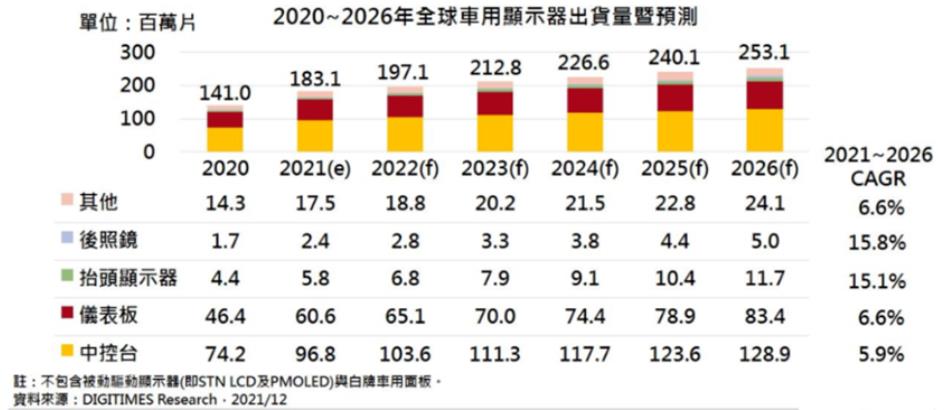

根据DIGITIMES Research数据显示,2020年全球车载显示屏出货了1.41亿片,预计2021年出货将达1.831亿片,较2020年成长29.9%。展望未来5年,显示器于汽车市场渗透率将持续提升,因此预估至2026年,全球车用显示器出货将达2.531亿片,2021-2026年年均复合增长率预估为6.7%。

从具体的车载显示类型来看,中控显示屏约占整个车载显示出货量的52%,是所有车载显示中出货量占比最高的类型。其次是仪表盘,出货量占比约33%左右。抬头显示屏和后视镜显示屏二者合计出货量占比约5%左右,其他的显示屏合计占比约10%左右。据了解,中控显示器的出货持续强劲,主要是因为搭载率提升,许多车款甚至搭载两片中控显示面板,其中一片是后座乘客用显示器。

资料来源:DIGITIMES Research

值得一提的是,虽然抬头显示屏和后视镜显示屏目前出货量占比较低,但却是未来车载显示屏主要的增量来源。根据DIGITIMES Research的预测,二者2021-2026年将维持年均15%左右的高速增长。据了解,抬头显示器的高度增长主要是随着新能源车的出货增加,搭载率提升所致。

从Omdia统计的车载面板出货量数据来看,目前车载面板行业仍然是一个充分竞争的行业,虽然前6大面板厂商合计市场占有率达70%,但是没有出现一家独大的情况。

资料来源:Omdia

从具体的出货量排名来看,深天马保持领先的地位,2021年上半年出货量为1270万片,同比增长33.1%,市占率达13.9%。友达取代JDI以出货量1190万片,13%的市占率跃居第二位。紧随其后的是JDI市占率为12.2%,暂时排名第三,不过其同比增长率仅11.4%,是前十大厂商中同比增长最少的公司。

虽然车载显示面板具有较高的进入门槛,但市场格局新变量正在酝酿中。事实上,由于汽车产业化变革所带来的增量市场空间较大,众多厂商都想从中分一杯羹,未来谁能从中脱颖而出还不好说。不过现在,众多面板厂商都在车载屏领域加大投入。

台湾厂商方面,群创表示公司目前已具备整合式座舱显示系统的开发能力,目前已取得特斯拉、积架、BMW、福特、保时捷、通用(GM)及中国大陆一线车厂订单。公司看好20吋以上一体化车用显示面板需求,并认为未来五年都将呈高速成长;友达为全球车用显示器领导厂商,在汽车原厂的出货量仅次于深天马,排名居第二。据了解,友达已将旗下自主开发的直下式Mini LED背光源大尺寸显示技术面板导入车用市场,锁定车载中控台与仪表盘市场。

除了台湾厂商外,国内面板双雄TCL科技和京东方也在车载屏领域加大投入。TCL科技虽然起步较晚,但拥有高世代线LTPS优势产能和自主知识产权的核心技术,在车载业务具备了实现跨越式发展的基础。2021年12月3日,TCL科技公告将在武汉投资150亿元扩建一条月加工玻璃面板4.5万片的第6代LTPS LCD显示面板生产线(t5),生产车载等中小尺寸高端显示产品。京东方在2021年10月28日公告,公司将在成都投资25亿元建设车载显示基地,主要产品为TFT-LCD车载显示模组,产品尺寸覆盖5英寸-35英寸,达产后年产车载显示屏约1440万片。

三、手机销量下滑,车载显示为面板厂商带来增量空间

受疫情的影响,消费者信心不足,手机等终端市场需求仍持续下滑,相关厂商陆续传出厂商砍单的消息。据天风国际分析师郭明錤透露,中国主要安卓手机品牌今年迄今已削减约1.7 亿部订单,约占原2022年全球出货计划的20%。此外,据《日经亚洲》的报道,苹果也调整了今年iPhone SE的订单量,订单削减幅度达到了20%。

手机需求的疲软除了一系列砍单消息外,最新的出货量也可以验证。据IDC的最新数据显示,2022年第一季度国内智能手机出货量为7500万台,同比下降了13.7%。

与手机出货量持续疲软相对比的是,新能源汽车销量继续保持了高增长。工信部的数据显示,2022年一季度新能源汽车累计产销分别完成了129.3万辆和125.7万辆,同比均增长1.4倍,幅度超过了2019年的全年水平。值得一提的是,目前新能源汽车的市场渗透率已经达到了19.3%,同比增长11.4%,较2021年全年提高了5.9%。

在新能源汽车网络化、电动化、智能化、共享化等新四化推动下,为了满足车辆使用者对娱乐、安全、信息交互等功能的体验需求,车载显示市场不仅保持持续成长态势,而且“多屏+大屏+高清”趋势更加明显,新能源汽车将驱动屏幕应用技术快速迭代升级。

从造车新势力的车载显示来看,蔚小理都选择多屏和大屏作为中控和仪表的配置。其中,蔚来通过中控屏、数字仪表和后排HDR多功能控制屏实现三屏交互;小鹏则采用常规的中控屏和仪表屏;理想ONE则是采用四联屏的交互方式,可实现多点触控等多种功能。

数据来源:赛博汽车;蔚小理车型大屏化、多屏化趋势明显

事实上,车载行业具有高壁垒和高客户粘性的特点,客户对产品质量的可靠性、稳定性、供应商持续稳定的供货保证以及快速响应及支持能力要求极高。在汽车“新四化”趋势的引领下, 只有持续加大对车载显示技术的各项资源投入力度,持续精进质量水平,深化客户合作的厂商,才有可能把握住汽车产业变革所带来的车载市场机遇,并从激烈的市场竞争中脱颖而出。

来源:芯八哥 作者:Joey