导读:2021年第3季度,新能源乘用车都卖到了哪里?终端销售To C端有多少?什么品牌车型最受欢迎?10月29日,中国电子商会智能电动汽车专委会发布了“2021年三季度新能源乘用车终端销售销量数据”, 报告显示,当季乘用车终端汽车市场出现两极分化走势,新能源乘用车增量明显,预计2021年纯电动乘用车终端销量将达到200万辆,占比将超过10%。

这份数据报告信息量特别大,数据分为八大部分,包括:2021年三季度新能源乘用车终端销量数据、新能源乘用车分区域终端销量数据、新能源乘用车重点城市终端销量数据、新能源乘用车全国To C端销量数据、新能源乘用车重点城市To C端销量数据、新能源乘用车全国及重点城市运营销量数据、新能源乘用车终端销量前十名厂商、自主品牌新能源乘用车终端销量前十名厂商等。

中国电子商会智能电动汽车专委会副理事长兼秘书长王务林博士,对纯电动乘用车相关终端数据进行了重点解读,他分析称,三季度传统乘用车终端市场进一步萎缩,第三季度比第二季度萎缩了49.17万辆。

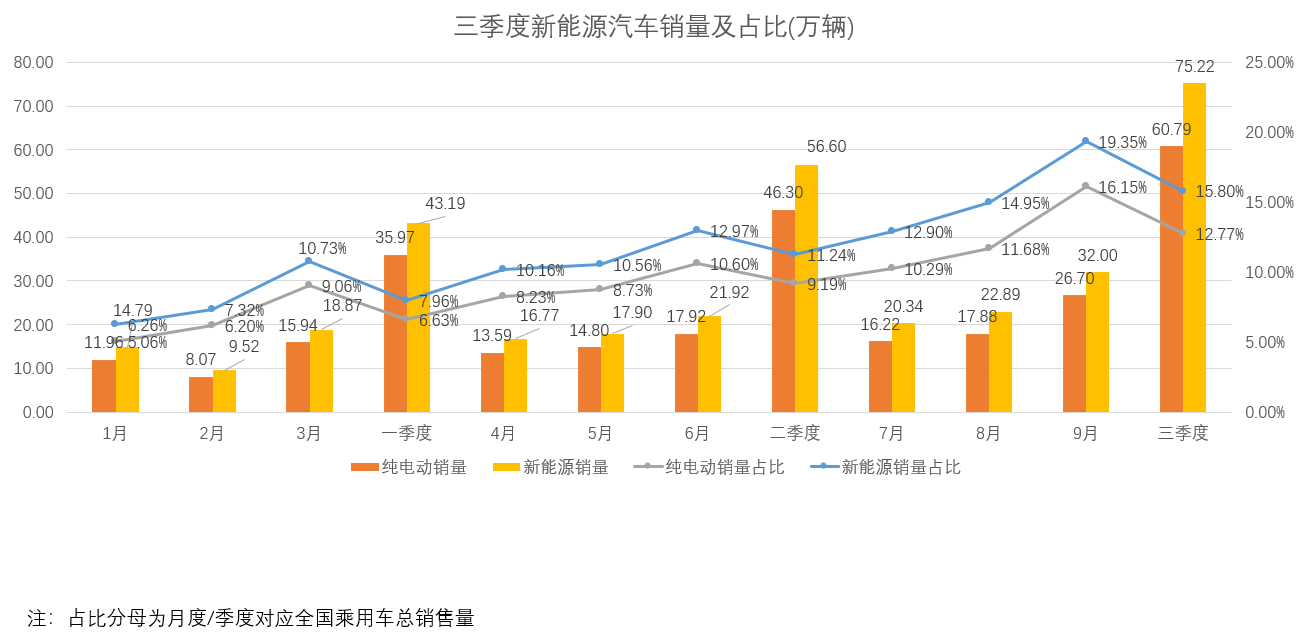

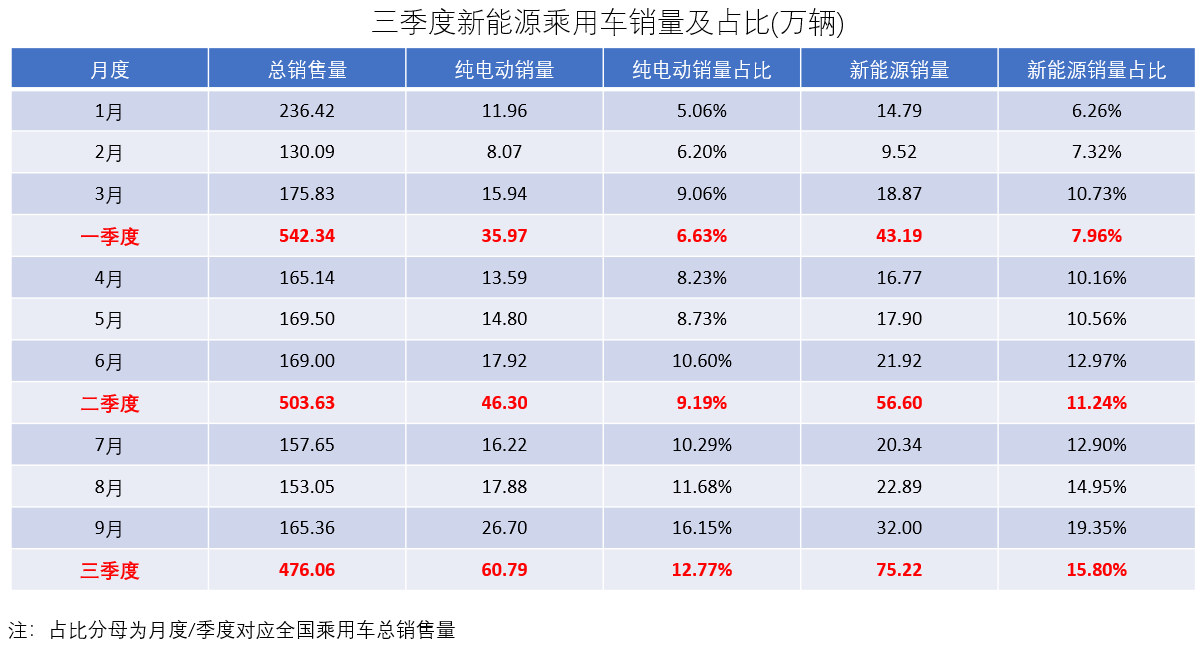

相反,新能源乘用车终端销售总量却呈现连续大幅上涨态势,从二季度的56.60万辆增至75.22万辆,市场占比同步上升至15.8%。终端销售总量达到175.01万辆,已经超过2020年全年136.7万辆的销售总量,大大高过年初众多机构的预期。

这印证了专委会年初新能源“市场化元年”的判断,王务林预计,2021年乘用车终端市场中纯电动乘用车将达到200万辆。

新能源乘用车市场仍需加快下沉

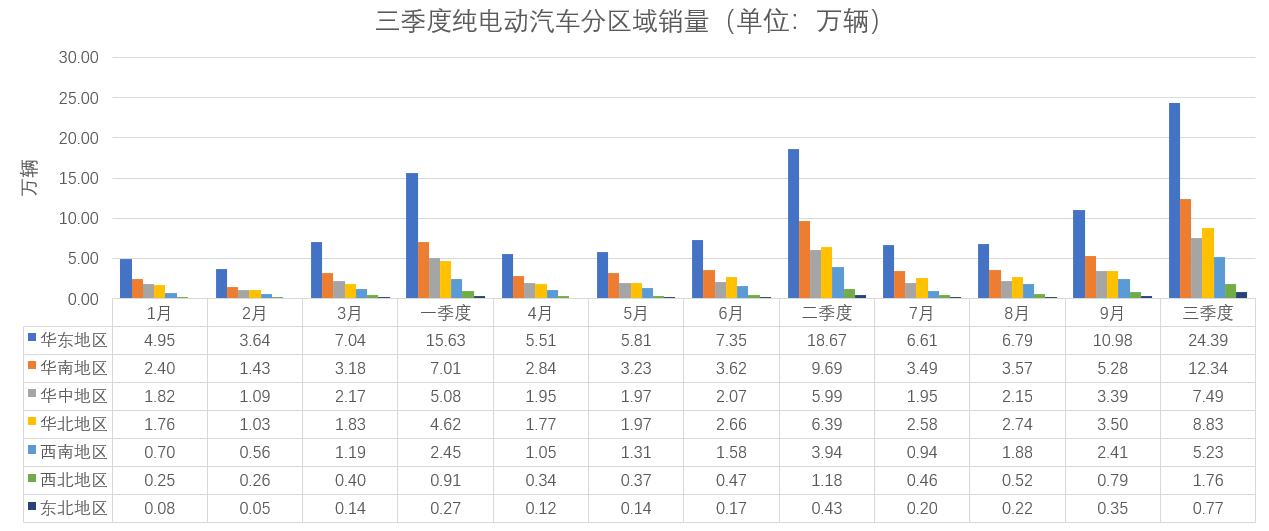

从2021年三季度新能源乘用车分区域终端销量和2021年三季度新能源汽车重点城市销量数据看,各区域新能源汽车销量排名与前二季度相比基本维持不变。华东第一、华南第二、华中和华北在第三和第四交替,这四个地区销量占到全国销量的70%~80%以上。

13个重点城市中第三季度纯电动乘用车销量与一、二季度相比发生了些许变化:广州、重庆上升幅度较大,总体上占全国纯电动乘用车销量40%。

王务林认为,这表明当前我国纯电动汽车销售格局仍然集中在几个重点区域,仍然以重点城市为主,与传统车销量分布的格局还有较大差距,虽然有城市限购因素的影响,但如何延伸至四五线城市及乡村是当前亟需面对的问题。

同时,在纯电动乘用车增量明显情况下华东地区纯电动汽车占比依然“高高在上”不利于纯电动汽车市场的良性发展,在增量明显情况下加速提升除华东外地区的纯电动汽车消费占有率,实现全国多地区均衡发展,对于市场的发展具有重要引导作用。

纯电动汽车销量仍然集中在几个重点区域,在全国范围内实现与传统车销量类似格局还有一段距离,纯电动汽车销售环境尚需进一步改善。

B端销量占比小幅增长

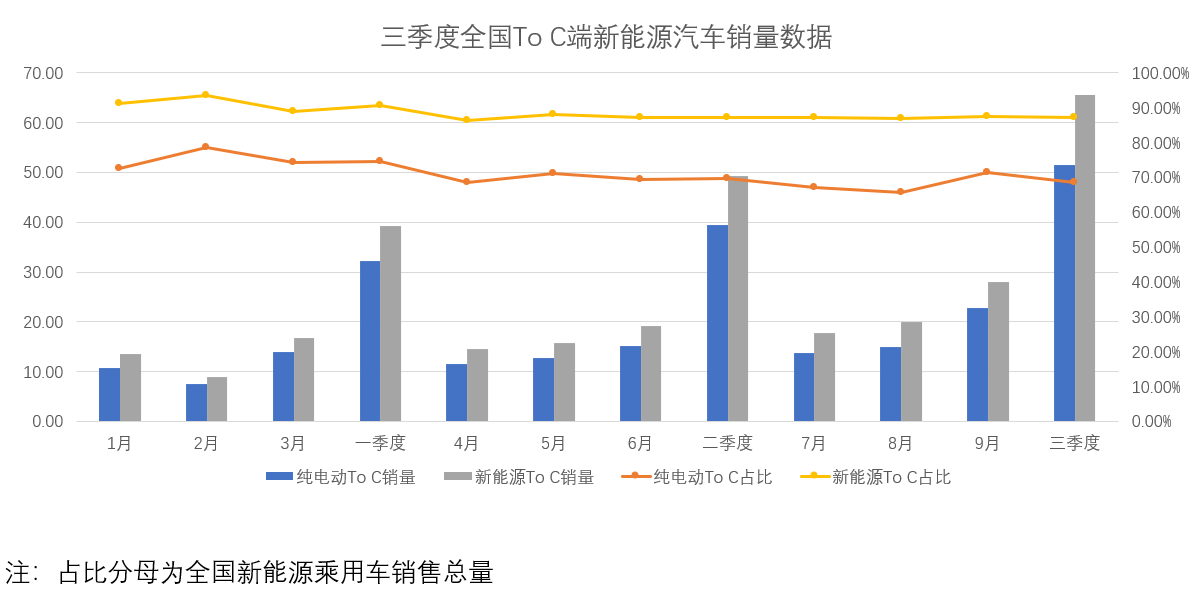

三季度全国To C端新能源汽车销量数据显示,本季度相比一季度呈现出销量增加,占比微降的局面。

一季度新能源汽车To C端销售39.19万辆,占比90.76%,二季度销售49.36万辆,占比87.22%,三季度销量65.64万辆,占比87.26%。三季度销量比一季度增长26.45万辆,但占比下降3.5%,与二季度基本持平,表明B端车市场延续了二季度的占比水平,自2020年大跌后有了回暖迹象。

这一点得到2021年三季度新能源汽车全国及重点城市营运车辆销量数据的印证。一季度,新能源营运车辆的销量为3.99万辆,占比9.24%,二季度销量为7.23万辆,占比12.78%,三季度销量为9.58万辆,占比12.74%。

王务林认为,三季度C端、B端数据的此消彼长,虽然幅度不大,但可能预示着合理的新能源汽车市场正在形成。

哑铃型市场结构亟需转型

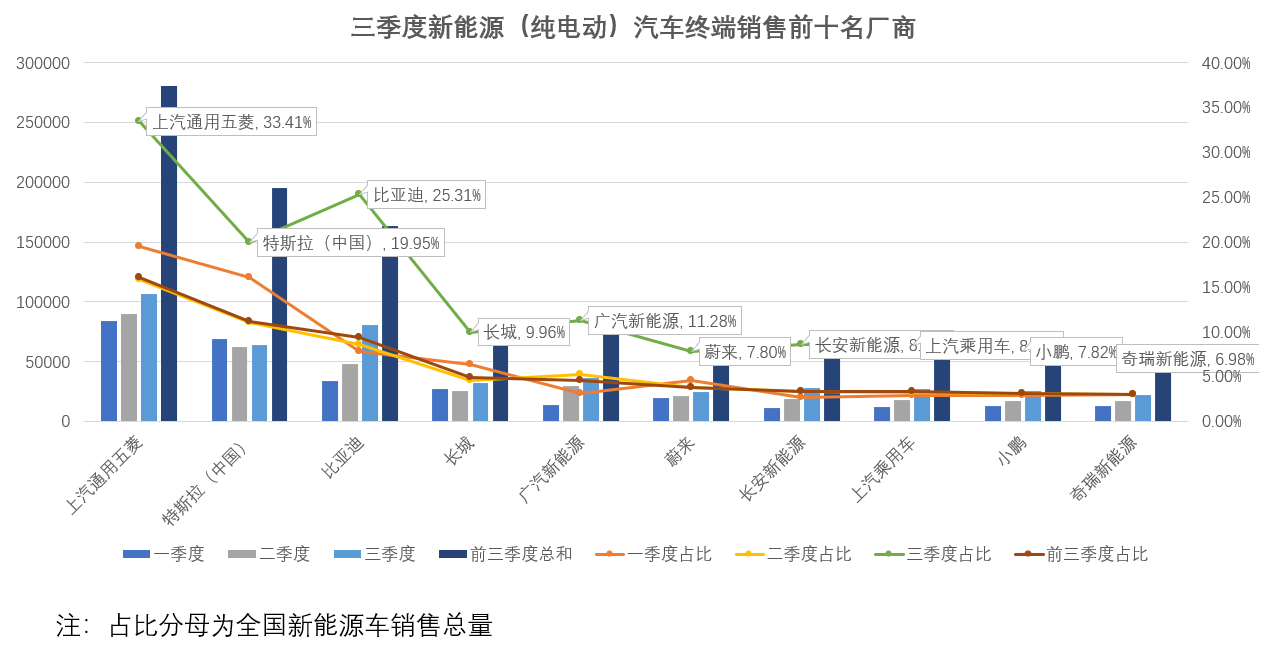

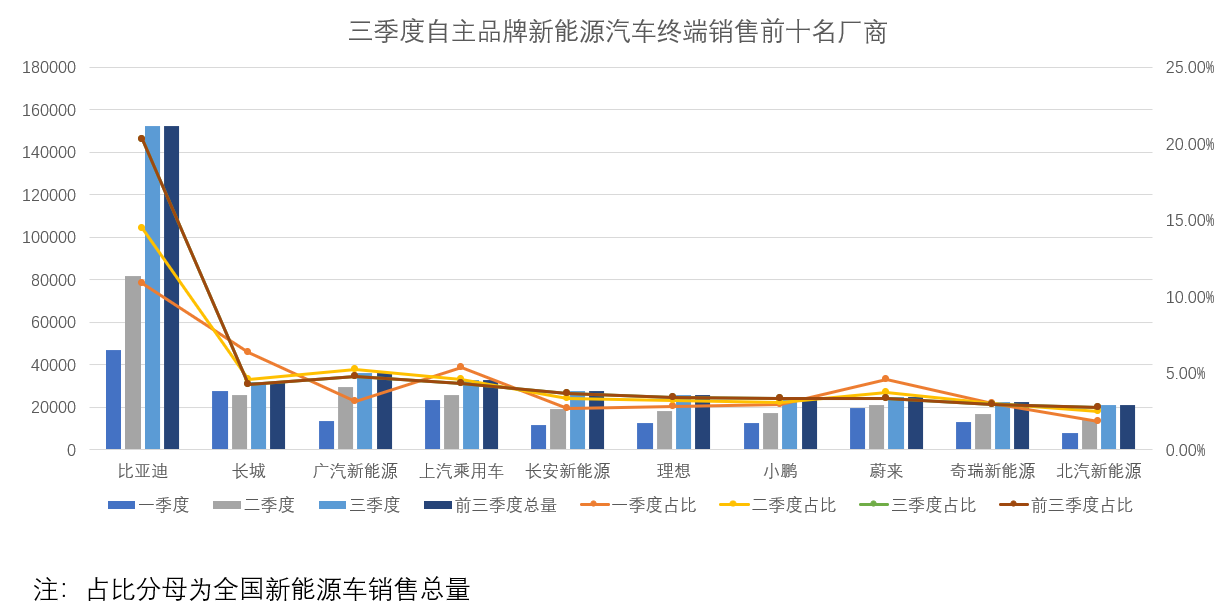

2021年三季度新能源汽车销量前十名厂商数据显示,前十名厂商中已经分化出明显的头部集团:上汽通用五菱、比亚迪、特斯拉,但上汽通用五菱的占比呈减缓态势。这三家占前三季度新能源汽车总销量的43.29%,且第三名特斯拉的占比比第四名长城汽车的4.86%高出2倍多。

而这10家头部企业的总占比66.79%,与第一季度的73.8%、第二季度的69.06%,彰显出市场集中度逐渐稳定在前十企业,也显现出新能源汽车市场竞争对于后进者的残酷性。

同时以上汽通用五菱为代表的低端纯电动乘用车和以特斯拉为代表的高端市场依旧呈明显的哑铃型结构,这种市场结构亟需转型,这种转型将给新能源乘用车企业(包括后来者)提供了机会,也将为消费者提供更多的选择。